getSCORE - system sprawdzający zdolność kredytową

getSCORE to system wymiany informacji, który ściśle współpracuje z Krajowym Rejestrem Długów. Jest również określany mianem Systemu Oceny Ryzyka Transakcji. Główne zadania getSCORE to ocena ryzyka kredytowego oraz ograniczenie nadużyć finansowych.

Czym jest getSCORE?

getScore to stosunkowa nowa platforma, która powstała dzięki współpracy z Krajowym Rejestrem Długów. Jest ona również określana mianem Systemu Oceny Ryzyka Transakcji. Gromadzi dane dotyczące pożyczkobiorców. Umożliwia to firmom pożyczkowym dokładniejszą analizę historii kredytowej klienta.

Głównymi zadaniami getSCORE, czyli systemu wymiany informacji, są:

- ocena ryzyka kredytowego,

- ograniczenie nadużyć finansowych.

Szybka weryfikacji wniosków z zapytaniem o danego klienta, które wpływają do getSCORE od firm pożyczkowych oraz wysoki poziom bezpieczeństwa gromadzonych informacji są możliwe dzięki kompleksowości pobieranych wiadomości. Aktualizacja wpływających danych obejmuje:

- złożone wnioski,

- ilość przyznanych i odrzuconych pożyczek, na przykład chwilówek przez internet,

- szczegółowy przebieg spłat zobowiązań finansowych.

Podobna sytuacja ma miejsce w przypadku rejestru BIK. Kiedy BIK aktualizuje dane? Następuje to w momencie całkowitej spłaty pożyczki czy jej wygaśnięcia.

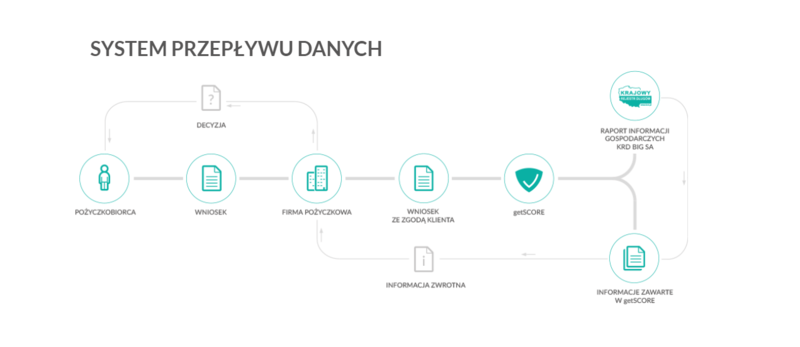

getSCORE - system przepływu danych

Proces przepływu informacji w getSCORE rozpoczyna się od klienta. Składa on wniosek o pewien rodzaj zobowiązania finansowego w firmie pożyczkowej, a ta dokonuje oceny jego zdolności kredytowej. Następnie podejmuje decyzję o przyznaniu pożyczki pozabankowej bądź odrzuceniu wniosku. Informacje trafiają do getSCORE, jeśli pożyczkobiorca wyrazi na to zgodę.

getSCORE - podstawy prawne działania platformy

Wymiana informacji na platformie getSCORE odnośnie do danych osób wnioskujących o zobowiązania finansowe w firmach z sektora pozabankowego, przebiega zgodnie z następującymi regulacjami prawnymi:

- Ustawy z 12 maja 2011 r. o kredycie konsumenckim (Ukk),

- Ustawy z 9 kwietnia 2010 r. o udostępnianiu informacji gospodarczych i wymianie danych gospodarczych (Uuig),

- Ustawy z 29 sierpnia 1997 r. o ochronie danych osobowych (Uodo).

getSCORE - jakie dane gromadzi?

getSCORE jest platformą wymiany informacji, która przyczynia się do ograniczenia ryzyka kredytowego. Gromadzi zarówno pozytywne jak i negatywne informacje na temat pożyczkobiorców:

- dane klienta,

- kulturę płatniczą klienta (np. spłatę w określonych terminach),

- dane wniosków o zobowiązania finansowe,

- informacje o decyzjach pożyczkowych,

- dane aktualizacyjne: o przyznaniu pożyczki bądź odrzuceniu wniosku o pożyczkę,

- historię regulowania zobowiązań finansowych,

- informacje o aktywnych produktach pozabankowych.

getSCORE gromadzi informacje o dużo szerszym zasięgu niż dane pochodzące z Biur Informacji Gospodarczej. W systemie wymiany informacji getSCORE znajduje się 7 milionów informacji o zobowiązaniach w KRD BIG SA oraz 91 milionów pobranych raportów dotyczących sytuacji finansowych kontrahentów. getSCORE, w przeciwieństwie do BIK-u, nie wykorzystuje scoringu punktowego. Scoring BIK służy do oceny wiarygodności pożyczkobiorcy. Największy wpływ na ocenę punktową ma kultura płatnicza klienta, która odgrywa również ważną rolę na platformie getSCORE.

Kto może trafić do getSCORE?

Platforma getSCORE gromadzi dane osób, które wnioskują o zobowiązania finansowe w firmach z sektora pozabankowego. To klienci ubiegający się między innymi o:

- pożyczki na raty,

- chwilówki.

Złożenie wniosku o pożyczkę jest jednoznaczne z umieszczeniem danych pożyczkobiorcy w getSCORE, jeżeli wyrazi on na to wcześniej zgodę. Jeśli decyzja o przyznaniu zobowiązania finansowego będzie negatywna, informacje również zostaną zamieszczone w systemie.

getSCORE - jak sprawdzić pożyczkobiorcę na platformie wymiany informacji?

getSCORE to baza, która ściśle współpracuje z KRD, czyli Krajowym Rejestrem Długów. Dlatego też firma pożyczkowa mająca na celu sprawdzenie potencjalnego pożyczkobiorcy, będzie potrzebować raportu z bazy KRD. Jak sprawdzić dłużnika za darmo? W tym celu powinna ona zarejestrować się na głównej stronie rejestru dłużników i w odpowiednim polu wpisać NIP lub PESEL pożyczkobiorcy. Współpraca getSCORE z KRD gwarantuje otrzymanie dokładniejszego raportu o potencjalnym wnioskującym w firmie pożyczkowej. Cały proces wyszukiwania informacji o kliencie w bazach nie zajmie dłużej niż kilka minut.

Jakie firmy pożyczkowe współpracują z getSCORE?

Firmy pożyczkowe, które udzielają różnego rodzaju zobowiązań finansowych potencjalnym klientom, czasami sprawdzają obecność ich danych w bazach dłużników. Zazwyczaj odbywa się to za pośrednictwem BIG-u, BIK-u czy KRD. Ten ostatni ściśle współpracuje z getSCORE. Na rynku sektora pozabankowego znajduje się wiele firm pożyczkowych, których celem jest dokładna analiza zdolności kredytowej klienta. Do tych instytucji zaliczyć można:

getSCORE - wady i zalety

getScore, podobnie jak inne bazy gromadzące dane osób wnioskujących o pożyczki bądź posiadających zobowiązania finansowe, posiada wady i zalety. Do zalet można z pewnością zaliczyć:

- szybkość analizy zdolności kredytowej klienta,

- automatyczna weryfikacja i decyzja,

- ochrona danych osobowych pożyczkobiorców.

getSCORE posiada również jedną istotną wadę. Każda firma pożyczkowa, w której potencjalny klient ubiega się o zobowiązanie finansowe, ma możliwość sprawdzenia poprzednich wniosków składanych przez daną osobę w innych instytucjach pozabankowych. Może to mieć wpływ na decyzję kolejnych firm.

Dodaj komentarz

Komentarze